助贷定义

关于助贷业务,目前尚未有官方定义。很多文件虽有提及,但内容差异较大,版本较多。

北京市互联网金融协会曾直接下过定义。在2019年4月2日发布的《关于助贷机构加强业务规范和风险防控的提示》中提到:助贷业务是指助贷机构通过自有系统进行筛选,将有贷款需求的优质客户,推荐给银行等资金提供方,经对方审核通过后,为借款用户发放贷款的一种业务。

该定义框定范围狭窄,主要将最常见的互联网流量平台与银行的合作模式进行了概括。鉴于是地方性的自律组织,权威性较官方文件差,只能作为参考。

更为科学的定义可以从原银保监颁布的《商业银行互联网贷款管理暂行办法》(银保监会令2020年第9号)中推测出来。

办法称,贷款合作机构是指:在互联网贷款业务中,与商业银行在营销获客、共同出资发放贷款、支付结算、风险分担、信息科技、逾期清收等方面开展合作的各类机构,包括但不限于银行业金融机构、保险公司等金融机构和小额贷款公司、融资担保公司、电子商务公司、非银行支付机构、信息科技公司等非金融机构。

从上述定义可以看出,贷款的全流程包含多个环节,每个环节均可以有相应的公司对银行等放贷机构进行赋能合作。因此,广义的助贷业务可以理解在贷款任意环节上,对银行等放贷机构有赋能的外部机构提供的服务内容。而提供赋能服务的外部机构,可称之为助贷机构。

笔者更加认同这个定义。《商业银行互联网贷款管理暂行办法》作为助贷机构高度集中的互联网贷款业务领域的最权威监管文件,对互联网贷款模式下信贷流程进行了重新划分,明确了各个环节的监管要点。虽然文件是针对商业银行在各环节市场的行为进行了规范,但如果站在三方机构角度看,文件不正是从侧面、间接规范了三方助贷机构的行为规范么?

助贷产生

我们以个人消费贷产品为例看信贷环节线上化演变历程。回顾一下过去线下的、人工的贷款全流程:

贷前阶段:首先,多是由客户主动上门找银行个人信贷经理提出需求,信贷经理会与借款人面谈、甚至上门了解借款用途、收入情况、资产负债情况后,对照行内信贷政策作出是否贷款的决定;而后,邀约借款人到银行网点,在信贷经理见证下签订借款合同、征信授权协议等材料,在柜台开立账户;最后,银行通过后台信贷流程审批确定最终放款,出具批贷函。在具体放款动作上,信贷经理会持有批贷函至本银行的批贷中心柜台,将该笔放贷资金由银行放贷专用户发放至合同约定的个人账户中。

贷中阶段:主要为线下人工方式,信贷经理按照行内信贷政策,定期对借款人情况进行了解。

贷后阶段:主要为线下人工方式,对于逾期不还的借款人,按照银行贷后管理要求,在首问负责制、尽职免责等原则指引下,信贷经理有义务尽全力对贷款进行追偿,如在规定时间内未达到相应工作目标的,则追究其相关责任。同时,贷后管理专员会介入追偿全流程,对信贷经理的追偿动作进行辅导、督导及最终处置。

随着监管对贷款流程中各个环节的放开、互联网线上技术与大数据风控技术的应用和验证,上述传统的信贷流程被逐渐拆解为多个独立环节,并衍生出大量三方服务公司进而形成了独立的细分市场。

《电子签名法》导致电子认证市场的放开,中国人民银行等金融监管机构逐步放开支付、线上身份核验、催收等三方金融服务市场,我国的信贷操作从传统线下的、仅由银行独家经营的经营方式,逐渐拆分、细化为多个环节,并由多种类型企业共同经营的高度线上化方式。

助贷演变

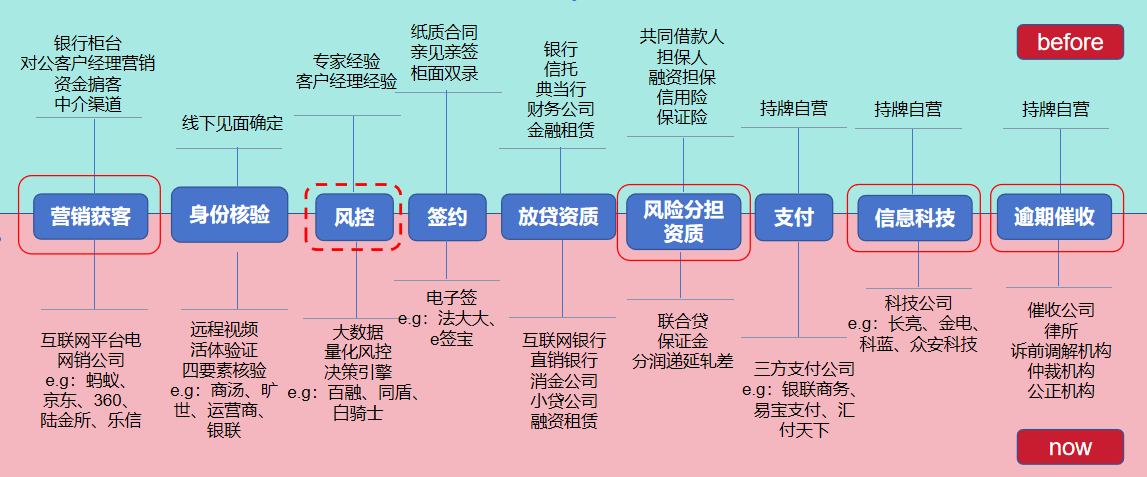

结合《商业银行互联网贷款管理暂行办法》,笔者将信贷流程分为:营销获客、身份核验、风控审批、签约、放贷资质、风险分担资质、支付、信息科技、逾期催收、不良资产处置10个环节。由于10环节均对三方市场进行了开放,因故分别形成了独立的细分市场。因此,广义的助贷市场是多个细分市场的总称。

图中所示为信贷全流程各个环节细分市场的历史变迁。这些市场中,有些具备较高的技术壁垒,有些属于强监管行业,需事先取得监管许可。比如电子签约市场,市场参与者(银行助贷机构)需要具备由工信部颁发的电子认证许可证书(EA证书);从事放贷行业则须取得银保监局(现国家金融监管局)颁发的具有放贷资质的金融牌照。

当然监管创新也导致很多新型放贷机构的诞生,如互联网银行、直销银行、消费金融公司、小贷公司、融资租赁公司等;风险分担与增信行业同样需要具备强金融牌照,正规的牌照有:财险公司的融资性信用保证保险资质、信用保证保险公司、融资担保公司、评级公司等;支付公司需要中国人民银行颁发的三方支付许可证。

关于上述行业的行为准则或监管规则,虽然尚未出台助贷的管理办法,但由于助贷机构服务的主要是银行,因此我们可以从对银行相关业务的要求规范中推断出来。《商业银行互联网贷款管理暂行办法》中就有提到银行对合作机构的准入要求与管理规则。

2023年3月至9月,原银保监会开展了非法贷款中介专项治理行动,对于营销获客助贷市场划出了红线:无资质放贷或支付,隐瞒收费及欺诈、侵犯及泄露个人隐私、暴力催收、非法洗钱。其中,尤以隐瞒收费及欺诈、泄露个人隐私、暴力催收的行为更为广泛、更具隐蔽性。

关于隐瞒收费及欺诈是指,信贷中介不能向借款人收取任何费用,只能从信贷机构获取营销服务费;要明明白白讲产品,除利息和增信费用外不允许任何其它类型收费;要将利率统一换算为年化IRR口径,不能收取砍头息,不能偷换概念,收取超高利息。

关于泄露个人隐私是指,要严格遵守《个人信息保护法》及相关行业规范,不能倒买倒卖客户个人信息,无授权不能跨机构交换个人信息数据;不能默认打钩从而骗取客户授权;要严格按照个人客户授权范围应用个人隐私数据,并保证数据不泄露。

关于暴力催收是指,不能频繁电话骚扰客户,一天之内的催收电话不能超过3次或6次;不能通过非法手段联系客户联系人;上门催收应至少保证2人,不能采用暴力、威胁等手段进行催收,甚至威胁债务人和家庭成员的人身安全和心理健康。

无论哪个细分市场都存在着传统模式与互联网模式并存的情况。后面的系列谈中我们将详细分析每个细分市场的特点与格局。

图书购买链接

《中国信用保证保险:2.0实践手册》

作者:谷伟、高翔

中译出版社

2023年9月

公众号:

高声谈,Inter-FinanceCow

邮箱:

欢迎读者多交流!

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号